Los nuevos proyectos globales que jugarán la carrera del suministro

ANAHÍ ABELEDO

La estrechez del mercado mantiene fuertes los precios del litio, pero desde el punto de vista del suministro, el desahogo que se esperaba para este año recién llegaría en 2024 ya que algunos importantes proyectos globales se encuentran retrasados. Los déficits del mercado seguirán creciendo si se repite un escenario similar este año. Un reciente trabajo contabiliza 16 nuevos proyectos en marcha que podrían solventar el déficit del mercado, en su mayoría se encuentran en Argentina; Australia y África.

Zona del proyecto Finniss, en Australia

Zona del proyecto Finniss, en Australia

La disponibilidad de márgenes más altos, como viene ocurriendo, impulsaría a los productores de concentrados a seguir adelante con el desarrollo de instalaciones de conversión para producir productos químicos de litio, incluidos carbonato e hidróxido.

Cinco de los seis proyectos de litio originalmente programados para la puesta en marcha en 2022 se han retrasado hasta 2023, dice el especialista Shunyu Yao, de S&P Global Market Intelligence.

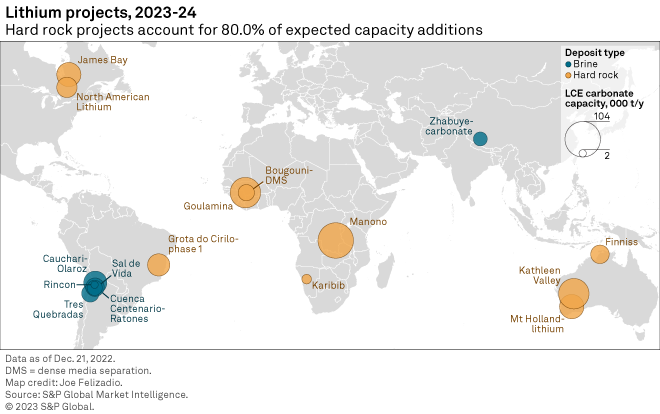

Una investigacion de S&P Global Commodity Insights ha identificado 16 proyectos que han establecido objetivos de primer envío en 2023-24, que comprenden 10 de roca dura y seis de salmuera, que conforman nueve operaciones de concentrado y siete de productos químicos.

Estos 16 activos traerán 567,941 toneladas de capacidad equivalente de carbonato de litio, o LCE, en línea para fines de 2024.

EL PRECIO SIGUE SIENDO UN GRAN INCENTIVO

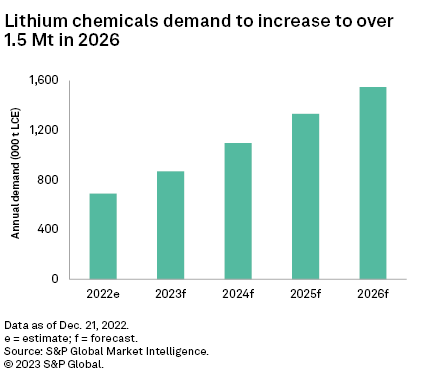

S&P Global Commodity Insights espera un precio CIF Asia del carbonato de litio para 2026 de $ 42,093 por tonelada, lo que incentivará a los mineros de litio a avanzar con nuevos proyectos para satisfacer el pronóstico de demanda que crecerá a una tasa de crecimiento anual compuesta del 22.4% durante 2022-26.

El precio franco fábrica del carbonato de litio de grado de batería de China se mantuvo fuerte en 2022 después de cuadruplicarse con creces en 2021 y aumentar más de un 1200 % desde su nivel más bajo en julio de 2020.

La fuerte demanda del mercado de vehículos eléctricos y la puesta en marcha de proyectos más lenta de lo esperado han empujó los precios del litio a niveles récord.

Argentina tiene algunos de los activos de litio más competitivos en costos del mundo; en comparación con los activos en Chile, "los costos de regalías de estos nuevos activos químicos serán menores", dice Shunyu Yao.

LOS NUEVOS PROYECTOS: ARGENTINA; AUSTRALIA; ÁFRICA Y OTROS

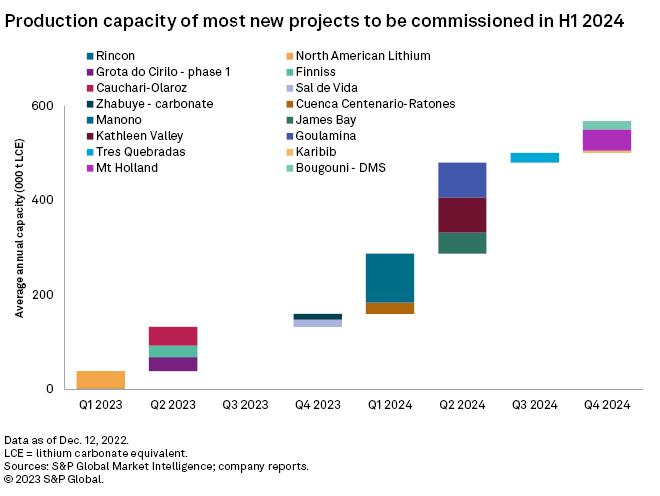

El lado de la oferta es un tema clave para cualquier déficit de mercado. Esperamos que los nuevos proyectos agreguen 159,721 toneladas de capacidad LCE en 2023 y agreguen otras 408,219 toneladas en 2024.

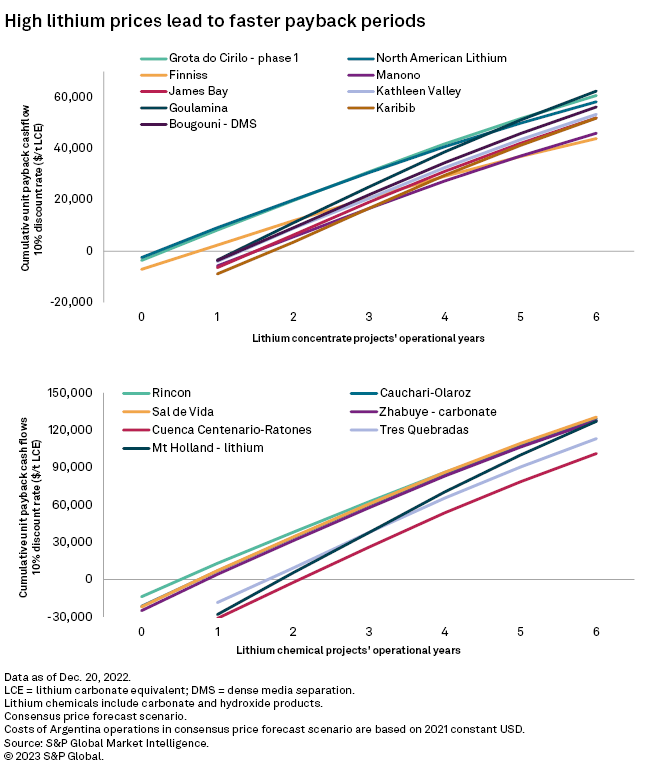

El período de amortización de casi todos los proyectos nuevos es inferior a un año en el entorno actual de precios elevados. Los proyectos de concentrados de litio se amortizarán más rápido, ya que generalmente requieren un menor gasto de capital inicial, pero tienen un alto riesgo de reducción de ingresos si el aumento de la oferta empuja los precios a la baja.

Las operaciones existentes y los primeros entrantes serán los que más se beneficiarán del crecimiento prolongado de la demanda.

Los 10 proyectos de roca dura, incluido el proyecto de conversión de hidróxido de litio de Mt Holland , representan el 80,0% del aumento de capacidad esperado.

Las minas de roca dura están dispersas por todo el mundo, con cuatro proyectos en África y tres en Australia, mientras que cinco de los seis proyectos de salmuera están en Argentina.

Se espera que siete de los proyectos agreguen un total de 159,721 toneladas de capacidad LCE en 2023, y los nueve proyectos restantes agreguen 408,219 toneladas en 2024, lo que brinda más esperanza de aliviar la tensión del mercado.

Centrándose en los siete nuevos proyectos que se espera que comisionen en 2023, cinco tenían originalmente programados inicios de producción en 2022.

Las salmueras en Argentina enfrentaron los peores desafíos de demoras, que abarcaron de nueve a 12 meses.

Las operaciones existentes y los primeros entrantes serán los que más se beneficiarán del crecimiento prolongado de la demanda.

Los 10 proyectos de roca dura, incluido el proyecto de conversión de hidróxido de litio de Mt Holland , representan el 80,0% del aumento de capacidad esperado.

Las minas de roca dura están dispersas por todo el mundo, con cuatro proyectos en África y tres en Australia, mientras que cinco de los seis proyectos de salmuera están en Argentina.

Se espera que siete de los proyectos agreguen un total de 159,721 toneladas de capacidad LCE en 2023, y los nueve proyectos restantes agreguen 408,219 toneladas en 2024, lo que brinda más esperanza de aliviar la tensión del mercado.

Centrándose en los siete nuevos proyectos que se espera que comisionen en 2023, cinco tenían originalmente programados inicios de producción en 2022.

Las salmueras en Argentina enfrentaron los peores desafíos de demoras, que abarcaron de nueve a 12 meses.

Ganfeng Lithium Group Co. Ltd.

Estos retrasos podrían ver el cambio de equilibrio a corto plazo hacia un mayor déficit mundial de litio. Sin embargo, es probable que los retrasos en los proyectos disminuyan en los próximos dos años, con la participación de las principales mineras y productores químicos expertos para promover el progreso de la producción.

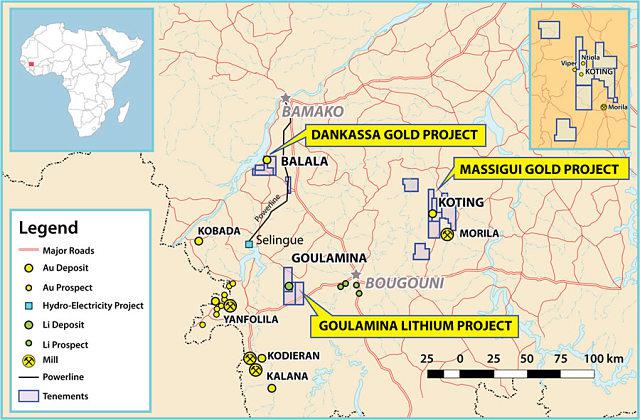

Por ejemplo, Contemporary Amperex Technology Co. Ltd. y Ganfeng Lithium Group Co. Ltd. compraron participaciones en Manono en la República Democrática del Congo y Goulamina en Malí; Allkem Ltd. , empresa resultante de la fusión de Galaxy Resources Ltd. y Orocobre Ltd. , formadas para gestionar múltiples activos de litio centrándose en el suministro de productos químicos de litio para la industria de las baterías.

ALTOS MÁRGENES IMPULSAN LA PRODUCCIÓN DE QUÍMICOS DE LITIO

En la investigación anterior de S&P, correspondiente a 2021 , se anticipaba que la disponibilidad de márgenes más altos impulsaría a los productores de concentrados a seguir adelante con el desarrollo de instalaciones de conversión para producir productos químicos de litio, incluidos carbonato e hidróxido.

En el presente se repite ese mismo análisis, aplicando los precios de pronóstico de consenso actualizados para calcular los márgenes y los períodos de recuperación de los 16 nuevos proyectos, y asumiendo una tasa de descuento anual del 10%.

Bajo los altos precios actuales, el período de recuperación de la mayoría de los proyectos de concentrados es de menos de seis meses y el período de recuperación de la mayoría de los proyectos químicos, incluidos los productos de carbonato e hidróxido de litio, es de menos de un año.

El período de recuperación del proyecto Cuenca Centenario-Ratones en Argentina es un poco más largo que un año debido a los altos gastos de capital, liderados por la utilización de técnicas de extracción directa de litio.

Si bien los proyectos químicos pueden generar un mayor flujo de efectivo por unidad, el enfoque a corto plazo de las mineras de litio sigue siendo acelerar el cronograma de producción para beneficiarse de los precios elevados.

Los proyectos concentrados, ya que tienen una menor intensidad de capital y períodos de construcción generalmente más cortos.

Bougouni de Kodal Minerals PLC, el proyecto en Mali eligió comenzar con un plan de separación de medios densos de "vida útil más corta pero configuración más rápida", ya que quiere aprovechar un mercado boyante a corto plazo.

Cuenca Centenario Ratones, Argentina

Cuenca Centenario Ratones, Argentina

Todos los proyectos de roca dura en desarrollo tienen la opción de vender minerales de envío directo además de los productos concentrados estándar cuando el progreso en el desarrollo de la planta de procesamiento es lento.

Finniss es un ejemplo: aunque no pudo lograr la primera producción de concentrado para 2022, este proyecto australiano comenzó a enviar minerales de envío directo en noviembre de ese año.

Seleccionamos la curva de costos de 2026 teniendo en cuenta el tiempo que tardará la producción en aumentar.

La mayoría de los nuevos proyectos de concentrado agregarán suministro de alto costo, con James Bay y North American Lithium en Canadá, Finniss en Australia, Karibib en Namibia y Bougouni en Malí en el cuarto cuartil de la curva de costos. Manono, en la República Democrática del Congo tendrá el costo más bajo entre los nuevos proyectos de concentrado. Ahora asumimos que el proyecto entrará en producción a principios de 2024.

Se espera que todos los nuevos proyectos químicos estén en la mitad inferior de la curva de costos.

Argentina tiene algunos de los activos de litio más competitivos en costos del mundo.

Se estima que la demanda química de litio superará los 1,5 millones de toneladas LCE en 2026 desde las 690 000 toneladas en 2022. La carrera para desarrollar proyectos continúa. Los 16 activos identificados en el estudio "contribuirán a satisfacer gran parte del crecimiento de la demanda si alcanzan con éxito su plena capacidad", indican sus autores.

Proyecto Goulamina en zona minera de Malí

"En consecuencia, cualquier falla potencial en la entrega de la producción según el plan exacerbará la estrechez del mercado. Las operaciones existentes seguirán beneficiándose de precios sin precedentes. Esperamos un entorno de oferta que mejore, pero aún puede quedarse atrás de la demanda, especialmente en 2024", afirma Shunyu Yao.

Fuente: MINING PRESS/ENERNEWS