Tensión en el litio y la minería: temor por una nueva ley y la ofensiva K sobre el sector

Por Sergio Serrichio

La sanción de una ley en La Rioja y un artículo del diputado Oscar Parrilli, exsecretario general de la presidencia y exjefe de Inteligencia en las presidencias de Néstor y Cristina Kirchner, uno de los voceros más cercanos a la actual vicepresidente, convirtió al sector minero en un verdadero avispero.

La norma riojana, sancionada por la cámara de diputados de la provincia a fines de 2022, suspende por 120 días los permisos otorgados de exploración y concesión de litio y declara a este mineral como “recursos estratégico” y de “interés público”.

La iniciativa, dijo la Cámara Argentina de Empresarios Mineros (CAEM) “impacta gravemente en el sector minero del país en su conjunto” pues -argumentó- “suspender las concesiones y permisos daña las posibilidades de desarrollo socio económico a futuro, impactando no sólo a las empresas que ya confiaron en la provincia, sino, además, generando señales negativas que atentan contra potenciales inversores, frenando la posibilidad de producción y generación de divisas e impidiendo la creación neta de puestos de trabajo”.

Suspender las concesiones y permisos daña las posibilidades de desarrollo socio económico a futuro (CAEM). Según la Cámara, “cualquier política de desarrollo minero debe iniciarse con lo básico: facilitar la inversión para exploración, impulsar la construcción y promover la producción y beneficio de minerales”.

Reacción en cadena

En igual sentido se pronunciaron la Unión Industrial Argentina (UIA), que pidió que la ley no sea promulgada, y la Cámara Argentina de la Construcción (Camarco), que dijo que su implementación generaría un “grave perjuicio a la industria minera local” y “la imposibilidad de crear nuevos puestos de trabajo”.

Al respecto, las entidades empresarias precisaron que la industria del litio “prevé alrededor de USD 5.000 millones de inversiones en los próximos años, motoriza más de 8.000 empleos y ubica a la Argentina como el cuarto productor mundial”.

Avanzar con la norma, subrayaron, “implicaría una pérdida de confianza del inversor minero y perjudicaría los potenciales emprendimientos que Argentina tanto requiere y merece”.

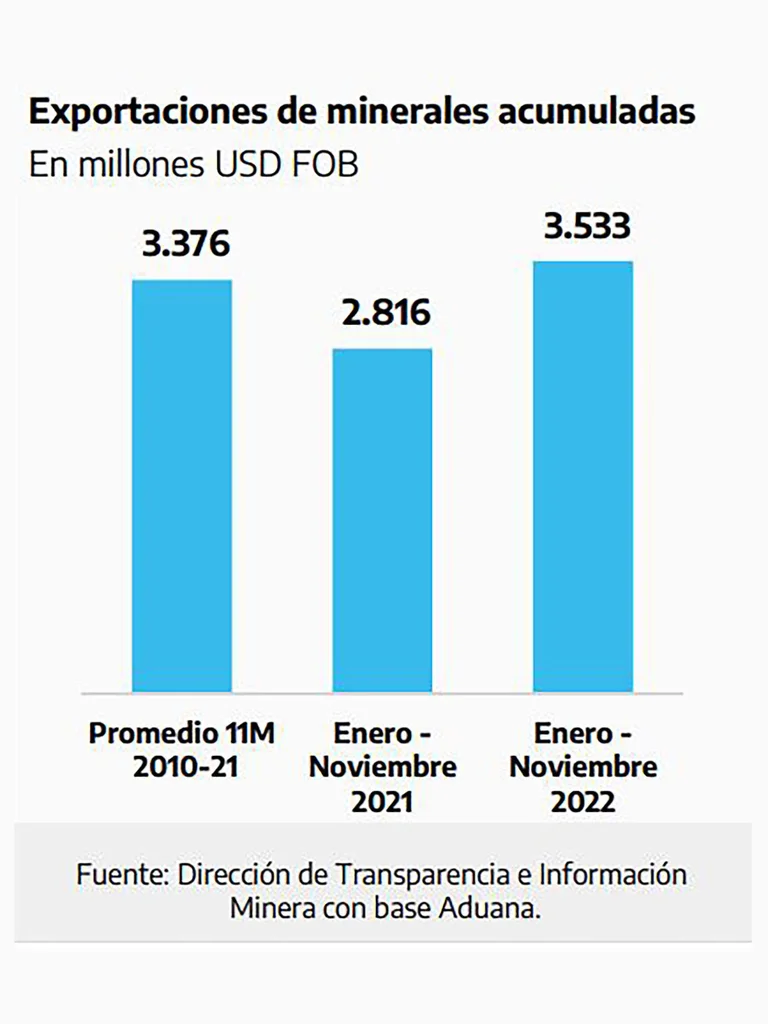

Los valores de las exportaciones mineras del país en períodos comparables. El litio las dinamizó, pero oro y plata siguen aportando el grueso de las ventas externas del sector

Los valores de las exportaciones mineras del país en períodos comparables. El litio las dinamizó, pero oro y plata siguen aportando el grueso de las ventas externas del sector

¿Regalías regaladas?

El mismo funcionario desmitificó además la comparación sobre las regalías mineras en la Argentina y Chile. En el país trasandino, precisó, en el caso del cobre se firman contratos con regalías progresivas sobre los márgenes de utilidad, no sobre el precio. Son contratos a largo plazo, y se respetan, enfatizó.

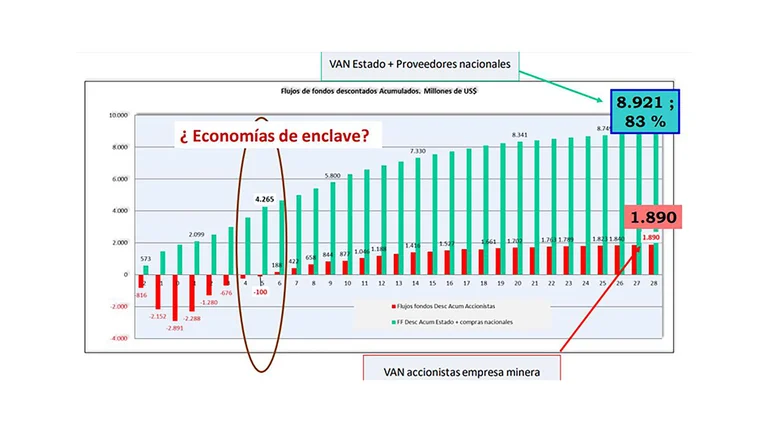

En un evento minero realizado en agosto en Salta y otro reciente de “Oro, Plata y Cobre en la Argentina”, los geólogos Daniel Jérez, consultor en minería del Banco Mundial, profesor de Minería en la Universidad Nacional de la Rioja, y Tay Such, docente de Geología en la Universidad Nacional de Río Negro, ambos integrantes de la “Red de Académicos por la Minería Sustentable”, presentaron un estudio sobre el flujo de fondos, el valor agregado y la distribución de la renta de una inversión minera, que desmiente las comparaciones de Parrilli y estima que 61% de la renta es apropiada por el Estado y 39% por el inversor privado, cuotas que cambian a 70 y 30% si se incluyen efectos indirectos, como los impuestos que pagan contratistas, proveedores, empleados y otros involucrados en la vida útil del proyecto.

El gráfico muestra resultados del flujo de fondos, distribución de renta y valor agregado de un proyecto cuprífero de 28 años de vida útil

Más aún, precisa el estudio de Jérez y Such sobre la base de un modelo de proyecto cuprífero de 28 años de extensión, el 83% del “Valor Agregado Neto” (USD 8.921 millones) se lo apropian el Estado y los proveedores nacionales (ver gráfico, arriba). Además, el Estado (nacional y provinciales) tiene un “flujo neto de fondos” (barras verdes) positivo desde el momento cero, contra 8 años que debe esperar el inversor (barras rojas) para empezar a ver números en positivo. En el evento salteño hacía de local Royón, entonces funcionaria provincial y hoy secretaria de Energía de la Nación.

Un modelo de proyecto cuprífero de 28 años de extensión, precisa que el 83% del “Valor Agregado Neto” (USD 8.921 millones) se lo apropian el Estado y los proveedores nacionales (Jérez y Such)

En respuesta a preguntas enviadas por Infobae, Jérez y Such, que realizaron evaluaciones para Pan American Silver, señalaron que la norma de la legislatura riojana conspira contra la actividad minera. “En Litio hablamos de inversiones que rondan entre USD 300 y 1.000 millones para poner en marcha un sólo proyecto, con 2 a 3 años de construcción, a lo que debe sumarse el tiempo que requiere la curva de aprendizaje y de maduración en el conocimiento de las salmueras para poder empezar a producir litio a escala industrial y obtener una renta”, señalaron.

¿Commodity?

Además, los expertos negaron que el litio pueda hoy ser considerado un commodity. “Un commodity es básicamente un bien intercambiable, un producto que varía poco de acuerdo a su origen”, señalaron, y apuntaron como ejemplos el poroto de soja (de Chicago, Rosario, etc) y distintos “tipos” de petróleo (Brent, WTI, Vaca Muerta). En casos así, la historia y los grandes volúmenes comerciados llevaron a cierta convergencia y los precios de referencia varían poco de un lugar a otro, en base a parámetros de calidad y costos de transporte. En cambio, prosiguieron, el litio presenta heterogeneidad en las fuentes y gran parte de la oferta es australiana en base a un concentrado mineral (espodumeno) que difiere mucho del carbonato de litio que se obtiene en las salmueras sudamericanas.

“Esa es la mayor complejidad para tener un mercado global con un único precio de referencia. Además, el mercado del litio aún se comporta de manera oligopolística, es decir, hay pocos oferentes para un mercado con alta demanda”, explicaron Jérez y Such, pero no descartaron que el litio pueda converger a mediano plazo a un precio de referencia “dado que cada vez son más los productores que ingresan (con muchos proyectos nuevos en Argentina) y los demandantes también necesitan conocer el precio y darle mayor transparencia y previsibilidad al mercado”.

Por su parte, tras cierta reluctancia inicial, un vocero del sector minero deslizó, off the record, el temor de fondo que despiertan iniciativas como la riojana y conceptos como los de Parrilli. Si quieren comer la torta antes de que esté cocinada, dijo, ¿Qué se les ocurrirá cuando esté horneada y a punto?

Generar inquietud e infundir dudas sobre el futuro no parece lo más aconsejable para un gobierno que pretende aumentar las exportaciones y resolver la escasez de dólares apostando, entre otros sectores, a la minería, cuyos plazos de exploración, evaluación y explotación se miden en décadas.

Fuente: Extracto de Nota de Infobae