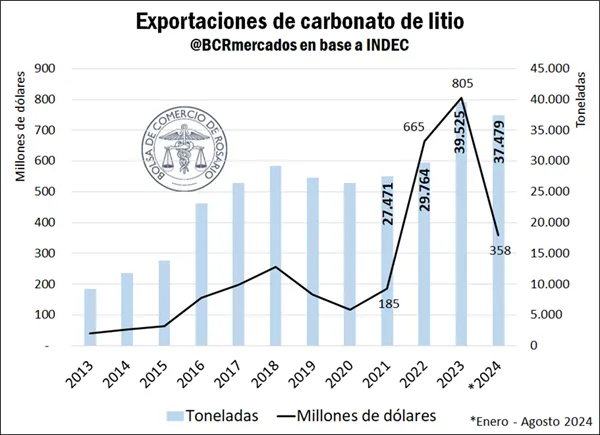

Las exportaciones del complejo litio suben más de un 50% en volumen, pero caen un 38% en dólares por menores precios

Guido D’Angelo – Emilce Terré - Julio Calzada

Sin embargo, las exportaciones medidas en dólares se muestran un 35% por debajo del año pasado, comparando los primeros ocho meses de 2024 con el mismo período del 2023. De esta manera, los envíos al exterior de carbonato de litio totalizan cerca de US$ 358 millones hasta agosto de este año, lejos de los US$ 550 millones del año pasado. Valuado a los precios promedio de exportación del 2023, el volumen exportado en lo que va del 2024 hubiera representado US$ 763 millones.

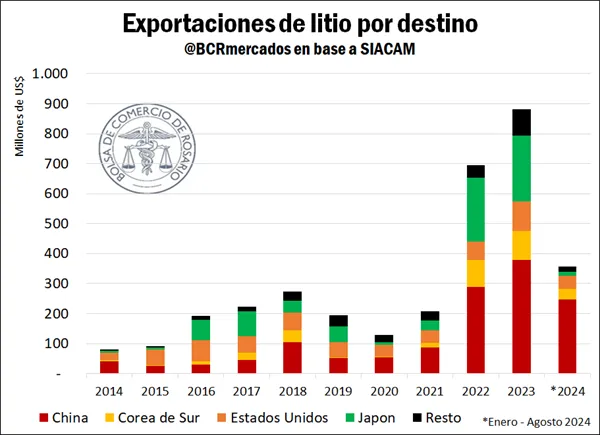

Con este contexto productivo y de precios, en lo que va del año se verifica una fuerte caída de la participación del Japón como destino del litio argentino. La merma en los despachos a este país ha sido absorbida por la demanda de China, que viene ampliando año tras año su producción de autos eléctricos. La dinámica automotriz del gigante asiático es un dato clave y augura un mayor intercambio e inversiones entre la Argentina y China para los tiempos que vienen.

En este marco, mientras el año pasado el Japón representaba el 25% de las compras al complejo litio argentino, en lo que va del 2024 representa apenas el 4%. Por su parte, China pasó de demandar el 43% del litio exportado por Argentina en 2023, a representar el 69% del volumen enviado al exterior en los primeros ocho meses del 2024.

No conforme con ello, el reciente Memorando de Entendimiento en materia de “cooperación para el fortalecimiento de la gobernanza, la inversión y la seguridad de las cadenas de suministro a nivel mundial del sector de recursos minerales críticos” firmado entre la Argentina y los Estados Unidos aspira a ampliar la cooperación especialmente en la cadena de litio entre ambos países. Este busca compartir información, conocimientos y experiencia técnica para acrecentar la competitividad del sector minero argentino, además de cooperar en áreas ambientales, sociales y de gobernanza y sostenibilidad. Estados Unidos es el segundo destino más importante para la exportación del complejo litio argentino, totalizando el 12% de los despachos al exterior.

La gran competitividad argentina en un contexto de precios a la baja

Además de la baja del valor exportado, la caída de los precios internacionales ha traído dificultades a los proyectos argentinos. En este sentido, la compañía Arcadium Lithium, participe en dos de los proyectos que ya están en producción en nuestro país, canceló hace dos semanas dos créditos obtenidos de organismos multilaterales por un total US$ 180 millones. El financiamiento anulado buscaba acelerar el proyecto Sal de Vida, en construcción en Catamarca. No conforme con ello, Ganfeng Lithium, con participación en cinco proyectos en Argentina, también anunció que ralentizará sus planes de ampliación y desarrollo, enfocando sus operaciones primeramente en los proyectos que generen beneficios a corto plazo.

Estos no son más que algunos ejemplos entre los tantos proyectos que se han visto afectados por la baja de precios. Hay proyectos que comenzaron sus tareas de exploración con precios internacionales mucho más favorables y hoy encuentran afectada su posibilidad de producción por la caída de precios. Esto ha afectado a países de incipiente exploración de litio, como el caso de los reservorios ubicados en Jammu y Kashmir, en la India, que pasaron de la euforia por la producción de carbonato de litio a proyectos de muy difícil concreción con estos precios internacionales.

No conforme con ello, también ha afectado con especial énfasis a los grandes productores globales de litio, como Australia y Chile. Estos dos países son los principales productores y exportadores globales, representando en conjunto el 77% del litio producido a nivel mundial.

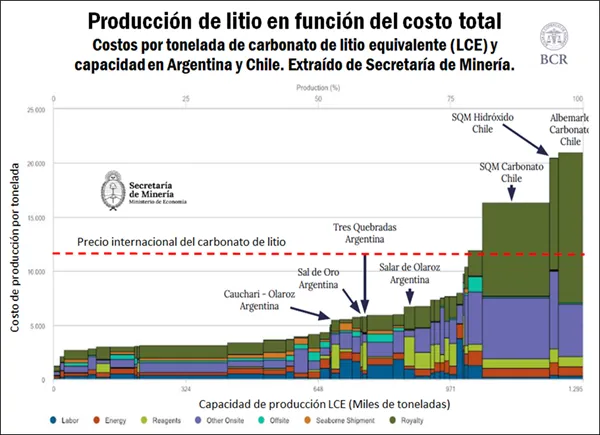

Este panorama ha afectado con especial énfasis a estos dos protagonistas del mercado mundial del litio. Una presentación reciente de la Secretaría de Minería plantea que los principales proyectos productivos del litio chileno se encuentran con costos actualmente por encima de los precios spot de los precios del carbonato e hidróxido de litio, situación que no se verifica en los proyectos argentinos, con menores costos de producción por tonelada.

Asimismo, la situación en Australia se muestra similar para el caso del espodumeno de litio, principal producto exportado por el complejo litio de dicho país. Un informe reciente de un importante banco internacional afirma que actualmente sólo una mina en Australia tendría costos de producción menores a los precios actuales. Si bien el proyecto Greenbushes representa cerca de un tercio de la capacidad productiva del litio en Australia, el año pasado todos los proyectos en dicho país aún se encontraban con precios por encima de sus costos.

Si bien las situaciones en Australia y Chile no redundan necesariamente en cierres de proyectos, desalientan la inversión en la producción de litio. Sin perder de vista que la demanda de litio aspira a multiplicarse varias veces en los próximos años, los menores costos de los proyectos activos en Argentina emergen como ventajas comparativas destacadas para el país y sus necesidades exportadoras.

En la Argentina ya existen cuatro proyectos de litio produciendo y exportando al mundo: estos son los proyectos Sales de Jujuy; Fénix; Cachauri – Olaroz y Centenario Ratones. Este último se inauguró como el primer proyecto de litio en producción en la provincia de Salta, en el pasado mes de julio. Asimismo, antes que termine el 2024 se espera que tres proyectos más entren en producción en nuestro país: Tres Quebradas, Mariana y Sal de Oro.

Además de estos tres proyectos próximos a su apertura, en nuestro país otros tres proyectos se encuentran en construcción. No conforme con ello, de acuerdo con el último catálogo de proyectos avanzados de litio de la Secretaría de Minería, hoy en Argentina hay cinco proyectos en factibilidad, tres en prefactibilidad, tres en estudio económico preliminar, diecinueve en exploración avanzada y cuatro en exploración inicial. De esta manera, se reúnen 44 proyectos de litio en distintas etapas en la República Argentina. Excluyendo los cuatro proyectos que ya están produciendo, las inversiones de los proyectos restantes aspiran a totalizar más de US$ 8.125 millones en los próximos años.

Los capitales invertidos en dichos proyectos son de lo más diversos orígenes. Naturalmente, las inversiones de origen chino y estadounidense son preponderantes en tanto estos países disponen de elevadas capacidades de producción de baterías y vienen creciendo en su producción de autos eléctricos, por ello también la importancia de ambos países como destinos de exportación. No obstante, en muchos proyectos también se registran importantes inversiones desde países tales como Francia, Corea del Sur, Australia, Japón, Canadá, entre otros.

La reciente adquisición de Arcadium Lithium por parte de la minera Río Tinto fue un movimiento que dio que hablar esta semana en los mercados globales del litio. Con ello, la minera anglo-australiana marca una fuerte presencia en proyectos en las tres provincias del triángulo del litio en Jujuy, Catamarca y Salta.

Con esta compra, Río Tinto pasa a participar en dos de los cuatro proyectos que están en fase de producción de carbonato de litio en Argentina. No conforme con ello, la adquisición lo posiciona con proyectos en construcción, en factibilidad y en exploración en la Argentina. Por un valor aproximado de US$ 6.700 millones, el valor pagado por Río Tinto para adquirir Arcadium Lithium es otro hito que marca las grandes perspectivas del sector para la transición energética. Esta transacción podría marcar un nuevo posicionamiento para el litio, ahora con mayor potencial para financiar sus proyectos luego de la marcada baja de precios.

Fuente: bcr.com.ar