Impulso de baterías duplicaría la demanda de níquel para 2050

ANAHÍ ABELEDO

Entre de 2020 a 2023 la demanda del sector de energía limpia se convirtió en el principal factor detrás de un aumento del 30% en el níquel total demanda durante este período, principalmente al creciente uso de baterías para vehículos eléctricos ricas en níquel. En 2023, la proporción de aplicaciones de energía limpia en la demanda total superó el 15%. En el corto plazo, podría haber un exceso de oferta en el níquel extraído como resultado de la alta inversión en desarrollos de níquel en el últimos cinco años. Cuáles son los nuevos proyectos que comenzarán a producir.

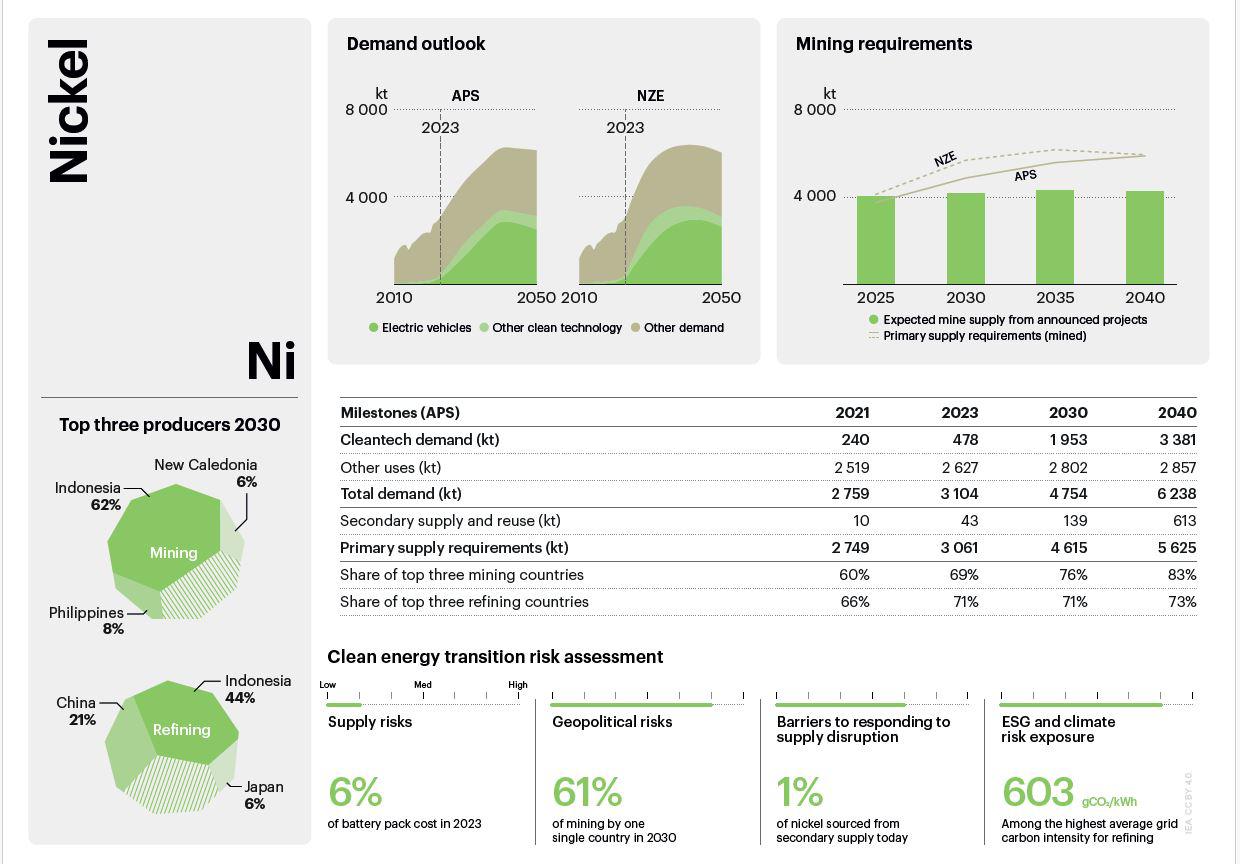

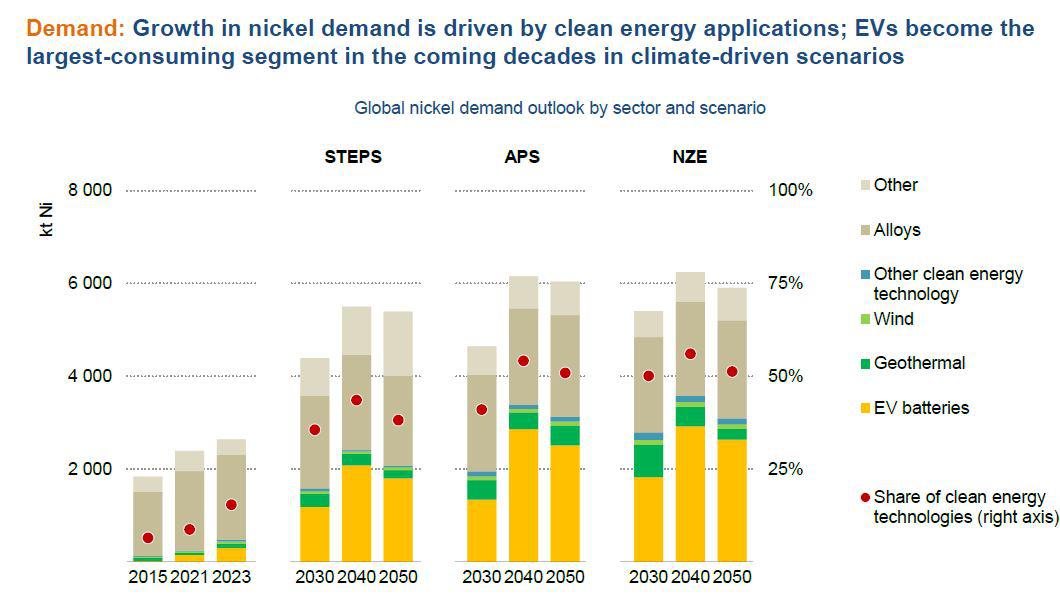

La demanda mundial de níquel se mantuvo estable entre 2018 y 2020 alrededor de 2,4 Mt, pero luego comenzó a aumentar rápidamente, alcanzando alrededor 3,1 Mt en 2023. Se prevé que la demanda seguirá creciendo en todos los escenarios previstos para la transición por la Agencia Internacional de Energía, aumentando a 4,5 Mt en 2030 en el STEPS, el más moderado, según proyecta la AIE en su trabajo "AIE: Global Critical Minerals - Outlook 2024".

En la APS, demanda el crecimiento es ligeramente mayor, llegando a 4,8 Mt en 2030 y en el escenario NZE, aumenta más rápidamente a 5,6 Mt en 2030.

Para 2040, la demanda bajo el escenario NZE es ligeramente más alto que el APS, pero ve un caída mayor hasta 2050 debido a la menor demanda de usos en acero inoxidable.

De cara al futuro, la demanda de aleaciones de níquel sigue desempeñando un papel importante con alrededor del 50% de la cuota de mercado en 2050 bajo los STEPS. Tanto en el escenario APS como en el NZE, la cuota de mercado del níquel en aleaciones cae a alrededor del 35%, en parte debido a lamayor demanda de energía limpia, pero también debido a una menor cantidad de material.

El uso del níquel en tecnologías de energía limpia continúa impulsando la demanda general en todos los escenarios, las tecnologías de energía limpia participarían entre un 40 y 55% para 2040 antes de caer ligeramente debido a la menor demanda de productos químicos ricos en níquel.

Sin embargo, el principal impulsor del crecimiento de la demanda de níquel siguen siendo las baterías para vehículos eléctricos en todos los escenarios, cuya demanda aumenta en aproximadamente nueve veces entre hoy y 2050 en el APS y NZE.

OFERTA MINERA Y NUEVOS PROYECTOS

Los productos intermedios obtenidos de minerales de laterita contribuyen al mayor crecimiento del suministro de níquel, mientras que la conversión de minerales de laterita a níquel apto para baterías continúa creciendo

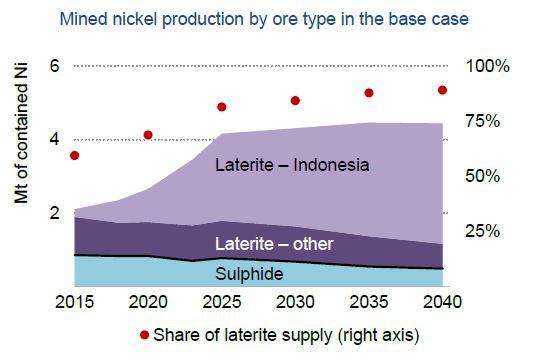

Hay dos tipos de mineral de níquel: laterita y sulfuro. Los minerales de laterita se encuentran principalmente en Indonesia, Nueva Caledonia, Filipinas y Australia, y los minerales de sulfuro se encuentran principalmente en Australia, Canadá, Rusia y China.

En los últimos cinco años, la minería del níquel ha experimentado importantes aumentos absolutos en la cantidad de material extraído, así como un cambio en el tipo de mineral extraído.

De 2018 a 2023, oferta de níquel extraído aumentó casi 1,5 veces, de 2,4 Mt a 3,5 Mt. Este aumento fue impulsado principalmente por la rápida expansión de la minería en Indonesia, que triplicó la producción de níquel extraído entre 2018 y 2023, pasando de solo 0,6 Mt en 2018 a 1,8 Mt en 2023.

También se registraron aumentos visto en Brasil, Nueva Caledonia y Canadá y ha habido un cambio cada vez mayor en el tipo de mineral de níquel, alejándose del sulfuro de níquel históricamente extraído hacia la laterita.

De 2018 a 2023, la extracción de laterita casi se duplicó de 1,5 Mt a 2,8 Mt. mientras que la extracción de sulfuros cayó ligeramente de 0,8 Mt a 0,7 Mt. Esto llevó a la proporción de lateritas en la oferta total crece del 65% al 80%.

En el caso base, se espera que esta tendencia continúe hasta alcanzar casi 90% en 2040, impulsado principalmente por el crecimiento de la minería de níquel en Indonesia, que casi se duplica durante el mismo período.

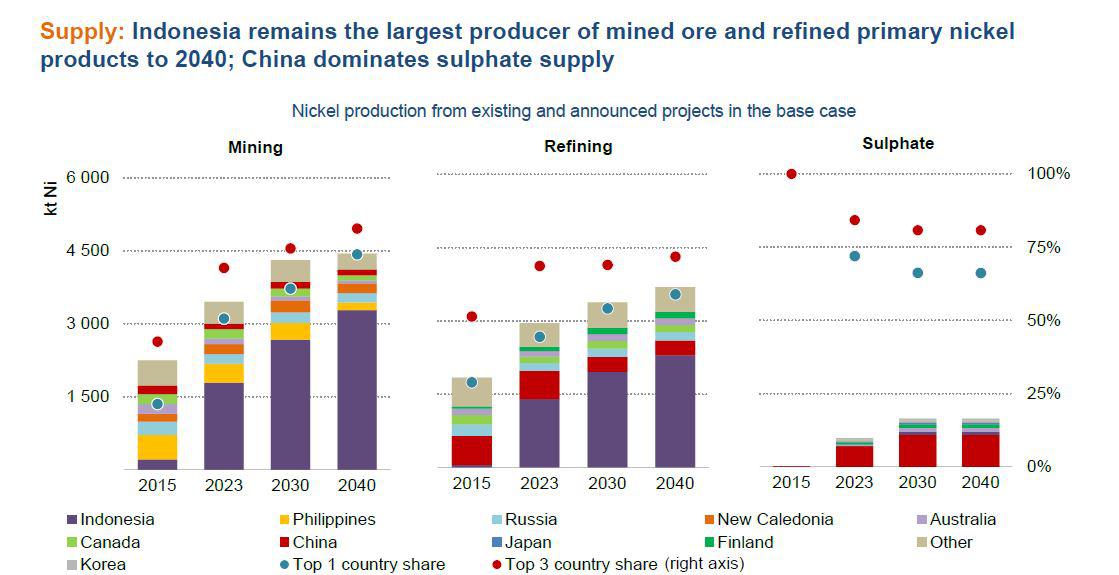

El mercado del níquel extraído ha sido cada vez más geográficamente concentrado desde 2018, con la participación de Indonesia en la producción global aumentando del 25% en 2018 al 52% en 2023.

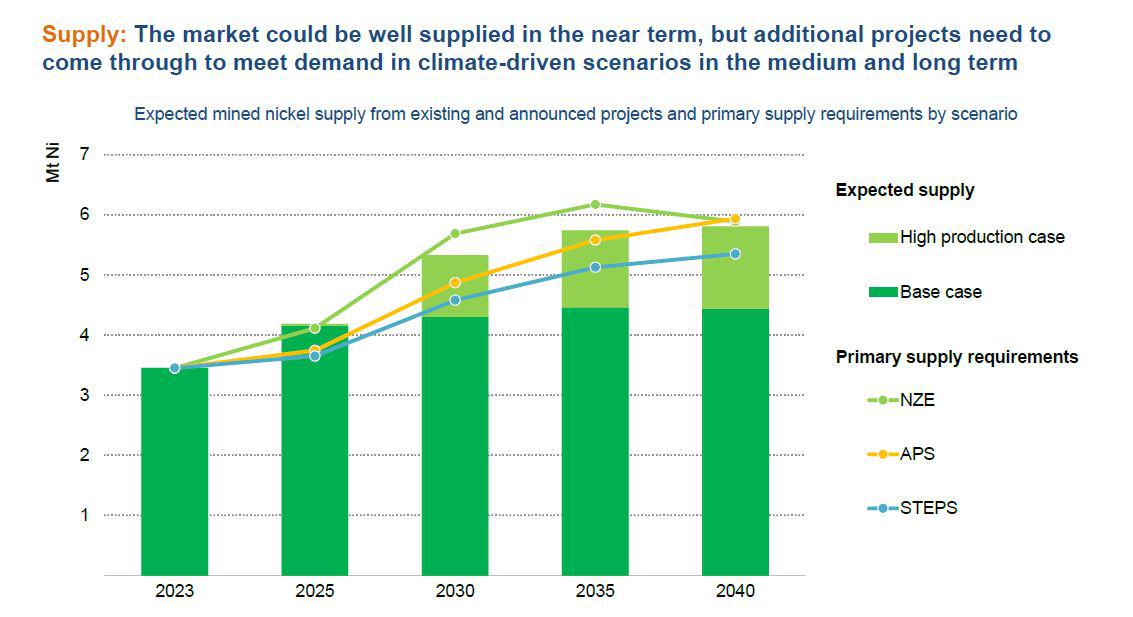

De cara al futuro se espera que el suministro de níquel extraído aumente hasta 4,4 Mt para 2040, lo que supone un aumento de un tercio a partir de hoy. Según el caso base del organismo que supone alta producción de los proyectos que entran en funcionamiento, el suministro de níquel extraído crecerá alrededor de 6 Mt en 2040, casi duplicándose.

La concentración geográfica aumentará más lejos en el caso base, con la participación de los tres principales países productores pasando del 70% actual al 83% en 2040.

Sin embargo, en el alto caso de producción, más proyectos entran en línea desde regiones diversificadas en particular Australia y Brasil, con lo que la participación de los tres principales países ligeramente hasta el 81% en 2040.

En el corto plazo, podría haber un exceso de oferta en el níquel extraído como resultado de la alta inversión en desarrollos de níquel en el últimos cinco años. A más largo plazo, la oferta esperada a partir de lo anunciado

REFINACIÓN Y PUREZA

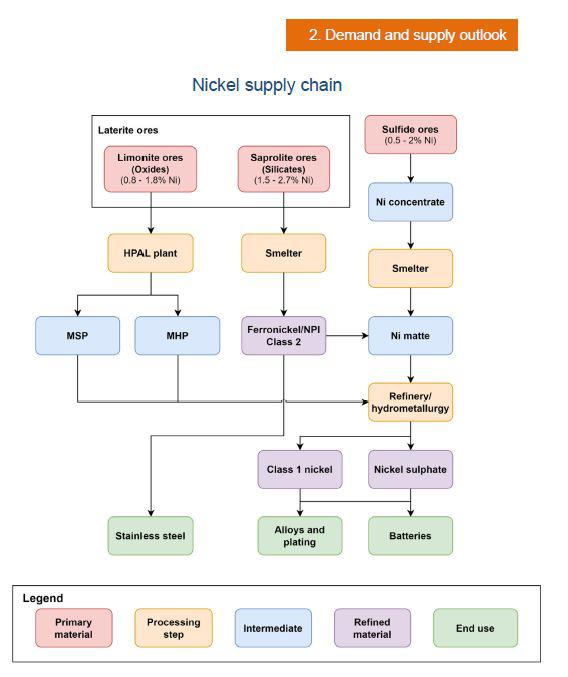

Hay dos tipos de productos primarios de níquel: Clase 1 productos de alta pureza (que contienen 99,8% de níquel o más) y Clase 2 productos de menor pureza (que contienen menos del 99,8% de níquel). Se necesitan cátodos de batería de sulfato de níquel, que históricamente se ha producido a partir de la Clase 1.

Hay muchas etapas en la cadena de suministro para producir tanto Clase 1 y productos de Clase 2, productos intermedios como hidróxido mixto.

Se produce un precipitado (MHP) o un precipitado de sulfuro mixto (MSP) a través de procesos hidrometalúrgicos como la biolixiviación y el níquel.

Productos primarios como el níquel, metales y óxidos de níquel, arrabio de níquel (NPI) y ferroníquel son producidos a través de procesos como altos hornos y hornos eléctricos, que pueden utilizarse en los mercados de uso final como productos finales.

Al igual que en la minería del níquel, la producción de níquel refinado ha aumentado significativamente aumentado en los últimos cinco años. De 2018 a 2023, los productos de níquel refinado crecieron 1,4 veces a 3,1 Mt, impulsado principalmente por el crecimiento en Indonesia, cuya producción casi se quintuplicó.

INDONESIA Y LA CONCENTRACIÓN GEOGRÁFICA

La concentración geográfica del principal país productor, Indonesia, creció del 30% al 45%, mientras que la concentración geográfica de los principales tres productores crecieron del 50% al 70%.

De cara al futuro, el análisis de la cartera de proyectos indica que se refinarán hasta 3,9 Mt en 2040.

El mayor impulsor de este crecimiento es el NPI y los metales de níquel, cada uno creciendo alrededor de una cuarta parte hasta 2040. Esta producción es principalmente impulsado por Indonesia, que ve un aumento de más de 1,5 veces, principalmente en forma de NPI: metales de ferroníquel y níquel.

El principal país productor – Indonesia – continúa manteniendo una cuota de mercado dominante, creciendo desde el 45% en 2023 al 59% en 2040. El caso de alta producción no ve mucha mayor oferta de níquel refinado.

Si bien hay un poco más de producción en países fuera del productor dominante, como Australia, el nivel de concentración es muy alto.

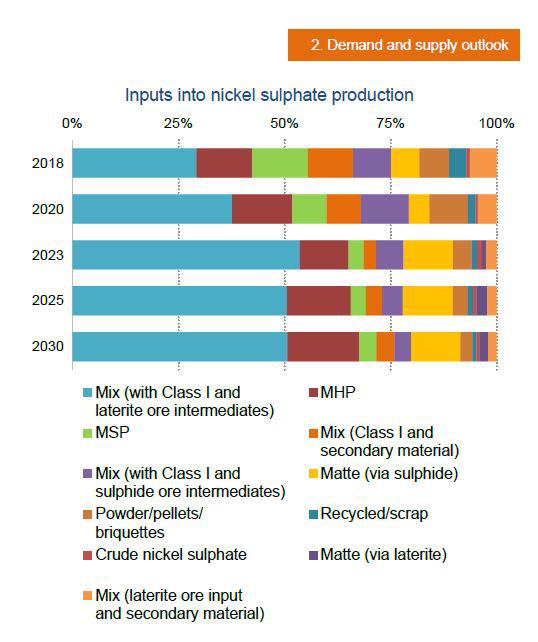

También hay un gran crecimiento en la utilización de una combinación de insumos en producción de sulfato de níquel, observándose el mayor aumento absoluto en una combinación de aportes de mineral Clase 1 y laterita, a través de MHP o mate.

Las mezclas que combinan Clase 1 y material o chatarra reciclados también aumentarán hasta 2030. En el caso de alta producción, se espera que los principales impulsores de insumos sigan siendo insumos de mineral de laterita.

El aumento en el procesamiento de mineral de laterita para la producción de sulfato de níquel ha sido impulsado principalmente por Indonesia, y el país está preparado para mantener su papel de liderazgo como motor del crecimiento de este sector.

Indonesia ve un aumento de más del doble en la producción de MHP y un aumento de 1,4 veces en la producción de mata al 2030.

En el corto plazo, es posible que el suministro de sulfato de níquel sea suficiente hasta 2025.

Sin embargo, tanto en el escenario APS como en el NZE, el sulfato de níquel Los requisitos superan al suministro de sulfato anunciado en proyectos para 2030 y más allá, incluso con aumentos en el suministro de la producción secundaria de sulfato a medida que se implementan más baterías para vehículos eléctricos y reciclado.

Sin embargo, se puede introducir nueva capacidad de sulfato relativamente rápido (entre 18 y 24 meses) y esperamos que el suministro puede responder relativamente a la evolución de la batería de la industria de vehículos eléctricos.

IMPLICACIONES

Indonesia desempeña un papel importante en la configuración del mercado mundial del níquel. Tanto en el caso base como en el de alta producción, el papel de Indonesia en el mercado mundial del níquel continúa expandiéndose a medida que el país impulsa sus capacidades de minería, refinación y producción de sulfato de níquel.

Los minerales de laterita de Indonesia se convierten en níquel listo para su uso; conversión a níquel apto para baterías mediante dos métodos: mediante procesamiento a MHP o MSP a través de procesos hidrometalúrgicos como HPAL o la producción de ferroníquel o NPI mediante hornos de electricidad. como los RKEF, que luego se convierten en mata de níquel.

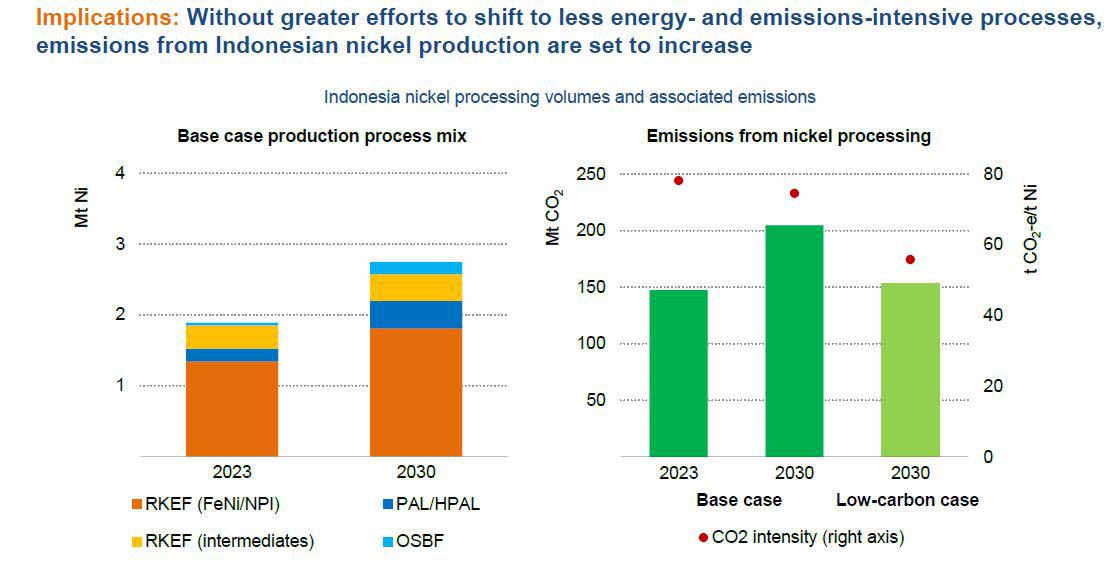

En 2023, la principal ruta de producción de níquel en Indonesia fue RKEF (para producir ferroníquel o NPI), que representa casi el 90% de producción, lo que resulta en unas emisiones estimadas de 150 Mt de CO2.

En ambos casos de suministro, las operaciones de los incrementos y nuevos proyectos en Indonesia conducen a un cambio en un mix de producción hacia procesos menos intensivos en energía.

Para 2030, se prevé que la proporción de producción de RKEF disminuya a alrededor del 80% y permanecerá estable hasta 2040.

Mientras tanto, se espera que HPAL aumentará su participación en la mezcla de producción a aproximadamente el 15% mediante 2030.

Además, los procesos OSBF también ven un papel cada vez mayor, aumentando del 2% del mix de producción en 2023 al 6% en 2030 en el caso base.

Las fuentes de energía para el procesamiento del níquel siguen dependiendo del carbón, ya que como lo hacen hoy, las emisiones absolutas de CO2 provenientes del refinado de níquel podrían ser 1,4 veces mayor en 2030 y 1,6 veces mayor en 2040, en comparación con 2023.

Indonesia está trabajando para cambiar su combinación energética hacia fuentes más limpias, lo que, en línea con el objetivo a largo plazo de alcanzar cero emisiones netas para 2060, podría ayudar a reducir el impacto de carbono de la producción de níquel del país

Hay indicios de algunos avances a corto plazo por parte de actores de la industria. Por ejemplo, una empresa está desarrollando varios proyectos HPAL mientras exploran el reemplazo del carbón con menores emisiones alternativas como el gas y la bioenergía.

Fuente: MINING PRESS/ ENERNEWS