China se acerca a América Latina y África por tierras raras

En el informe "El alcance global de China crece detrás de minerales críticos", S&P afirmó que “el alcance de China está creciendo silenciosamente detrás de minerales críticos para una amplia gama de productos que darán forma al futuro”, con empresas desde las fases iniciales hasta las finales, desde mineros hasta fabricantes de baterías y fabricantes de vehículos eléctricos, todos saltando a esta carrera.

"Ya sea que estén relacionados con el crecimiento de los ingresos, el control de costos, la seguridad del suministro o la integración hacia atrás, sus motivaciones son convincentes y es probable que duren más allá de las caídas temporales en los precios de estos minerales", afirmó S&P.

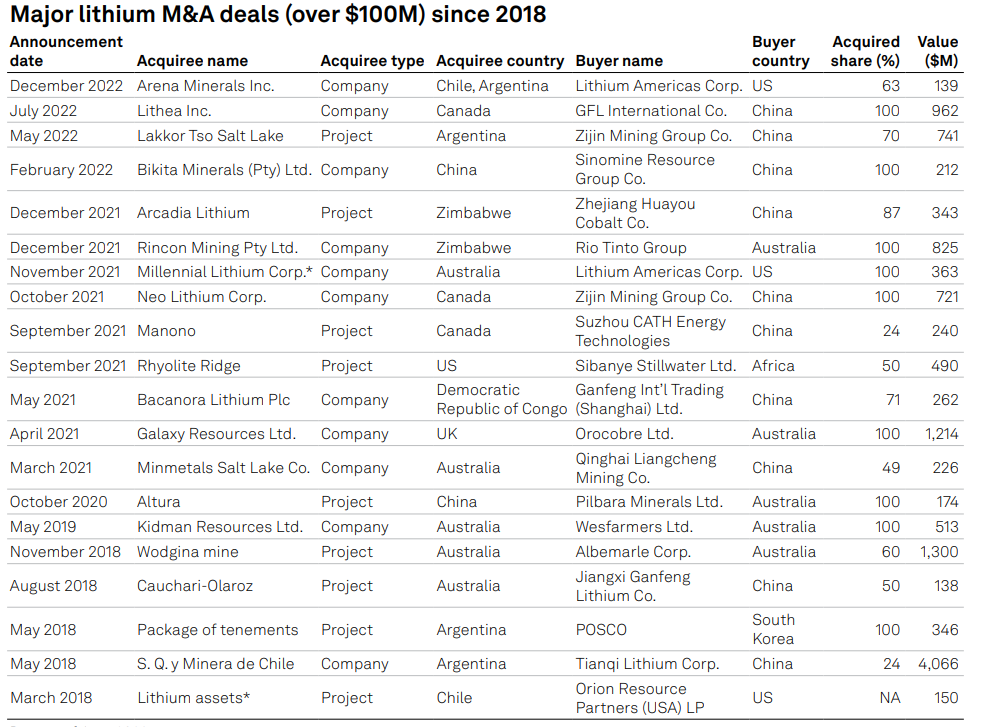

CHINA LIDERA FUSIONES Y ADQUISICIONES DE LITIO

Aunque muchos países (incluido Estados Unidos) son cada vez más conscientes de la importancia de estos minerales, los analistas de S&P señalaron que China ha sido la más activa en estos esfuerzos. Esto es evidente en el número de fusiones y adquisiciones que involucran a empresas chinas.

Como se muestra en la siguiente tabla, las adquisiciones de activos de litio por parte de las grandes mineras y productores de China se han acelerado desde 2021, coincidiendo con el aumento de los precios del litio.

Los productores de litio como Ganfeng y Tianqi están tratando de asegurar materias primas upstream para la expansión de la producción de su negocio principal, mientras que las mineras de metales como Zijin recién están entrando en la caza del litio para diversificar su exposición y beneficiarse del potencial de crecimiento del mineral.

"Aunque la demanda de los mercados de vehículos eléctricos se ha suavizado recientemente debido a la desaceleración del crecimiento global, esperamos que el interés en estos minerales persista y que las adquisiciones continúen a medida que las empresas de industrias relacionadas lidian con la seguridad del suministro y la volatilidad de los costos", dijo S&P.

Además del litio, el níquel y el cobalto también están atrayendo inversiones de empresas chinas tanto upstream como midstream. Sin embargo, estos acuerdos son más pequeños y se encuentran principalmente en Indonesia y Australia.

FABRICANTES DE BATERÍAS Y OEM

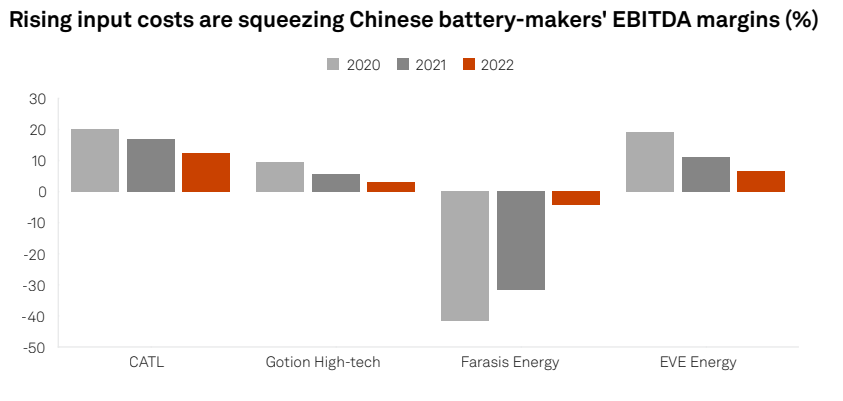

Otro motor del impulso inversor de China es la integración vertical de sus fabricantes de baterías en el sector minero upstream, según el informe de S&P.

Antes de 2021, cuando la tasa de penetración de vehículos eléctricos en China todavía era baja, alrededor del 5%, la oferta y la demanda tanto de baterías como de materias primas estaban en gran medida equilibradas. Los fabricantes de baterías hicieron pequeñas inversiones upstream adquiriendo participaciones minoritarias en mineras para fortalecer sus relaciones y asegurar un suministro estable.

Desde entonces, las tasas de penetración de vehículos eléctricos en el país se han disparado, aumentando al 15% en 2021 y al 27% en 2022. Sin embargo, el costo del carbonato de litio también se multiplicó por al menos diez veces durante ese período, señaló S&P.

"A la luz de la importante escasez de suministro y el aumento de los costos de los materiales en los últimos dos años, cada vez más fabricantes de baterías están tratando de gestionar los costos estableciendo vínculos más fuertes con actores upstream no sólo en casa, sino también en el extranjero", encontró el informe.

Además, los fabricantes de automóviles chinos también se están aventurando hacia arriba como parte de un impulso de integración hacia atrás que los llevó a desarrollar tecnologías de baterías internas. Esta tendencia se puede observar en algunos de los actores más importantes de la industria, incluido BYD, que han estado adquiriendo participaciones minoritarias o estableciendo empresas conjuntas con mineras y refinerías de litio.

DESTINOS DE INVERSIÓN

En términos de dónde las empresas chinas tienden a buscar sus minerales críticos, Australia fue inicialmente el destino obvio, según S&P. El país produjo 363.309 toneladas métricas de carbonato de litio equivalente (LCE) en 2022, lo que representa el 47% del suministro mundial de materia prima de litio.

Sin embargo, los desafíos sobre el terreno han aumentado debido a políticas de inversión extranjera más restrictivas. Un ejemplo citado por S&P fue el intento fallido de Tianqi de adquirir Essential Metals, que cotiza en Australia, a principios de este año.

Las empresas chinas enfrentan desafíos similares en Canadá –no sólo para proyectos futuros, sino también para inversiones existentes– con la introducción de nuevas reglas bajo la Ley de Inversiones de Canadá el otoño pasado.

En cambio, los inversores chinos están empezando a desplazarse hacia los mercados emergentes, en particular América Latina y África, dijo S&P.

En 2022, Zijin compró participaciones mayoritarias en dos proyectos en China y completó la adquisición de Tres Quebradas en Argentina. Varios otros ahora buscan hacer lo mismo.

Ganfeng está ampliando su presencia en Argentina, China, Mali y México. BYD busca invertir en proyectos de litio en Chile, Argentina y África. CATL lidera un consorcio para invertir 1.400 millones de dólares en Bolivia para construir plantas de extracción de litio.

En África, “China recientemente ha actuado rápidamente para asegurar los activos mineros, a menudo en conjunto con proyectos de desarrollo de infraestructura”, señaló Len Kolff, director ejecutivo interino de Atlantic Lithium.

EL ALCANCE DE CHINA SE PROFUNDIZARÁ

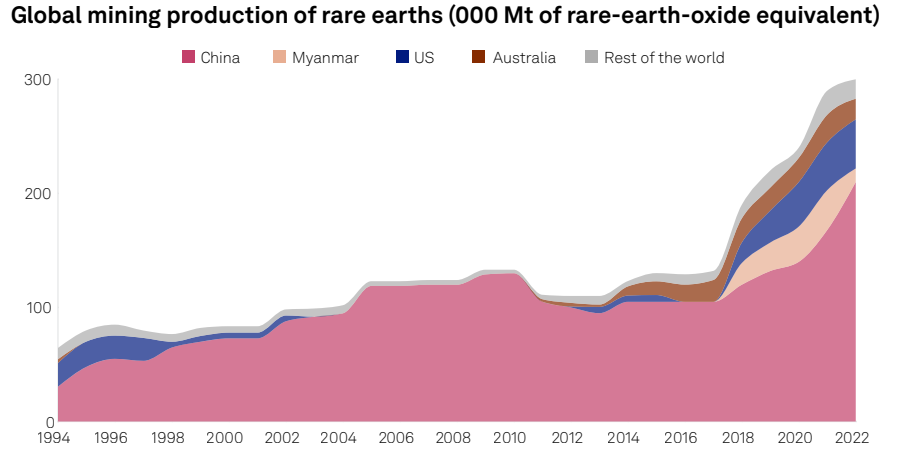

Según el informe de S&P, el control de China sobre el alcance de los minerales críticos puede profundizarse y ampliarse a medida que continúa construyendo posiciones de mercado considerables como propietarios, productores o compradores. Esto no sólo se aplica al litio, sino también a otros minerales.

Este fenómeno es más sorprendente en las tierras raras, donde China representa actualmente aproximadamente el 60% de la minería, el 91% de la refinación y el 94% de la producción de imanes.

Otro ejemplo se está desarrollando en el mercado del níquel, donde la estrategia de “salir” de China bajo la Iniciativa de la Franja y la Ruta y la prohibición de exportación de mineral de níquel de Indonesia en 2020 han llevado a las empresas a invertir miles de millones de dólares en la cadena de suministro de níquel de Indonesia en los últimos años, escribió S&P.

Los hallazgos del informe de S&P están en línea con un estudio publicado por el Centro de Desarrollo y Finanzas Verdes de la Universidad Fudan en Shanghai, que predijo que las inversiones de China en metales y minería en el extranjero este año podrían superar el récord anterior de 17 mil millones de dólares establecido en 2018.

Fuente: DIARIOS/MINING PRESS