Minería Sustentable

Salta07/01/2026Referentes de Salta, Catamarca y Jujuy analizaron la coyuntura regional y avanzaron en una agenda de articulación institucional. En el horizonte del sector aparecen como ejes estratégicos la integración en torno al litio, el cobre y la plata, minerales clave para el posicionamiento del NOA en los mercados internacionales.

Minería Sustentable

Jujuy07/01/2026En un acto realizado este martes en Casa de Gobierno, asumió José Gabriel Gómez asumió como Ministro de Minería de Jujuy.

Minería Sustentable

Salta07/01/2026Durante 2025, el portal web impulsado por la Secretaría de Modernización y la Secretaría de Energía y Minería tiene como objetivo centralizar en un único espacio las ofertas laborales del sector minero. Actualmente, 58 empresas ya forman parte de esta estrategia provincial.

Minería Sustentable

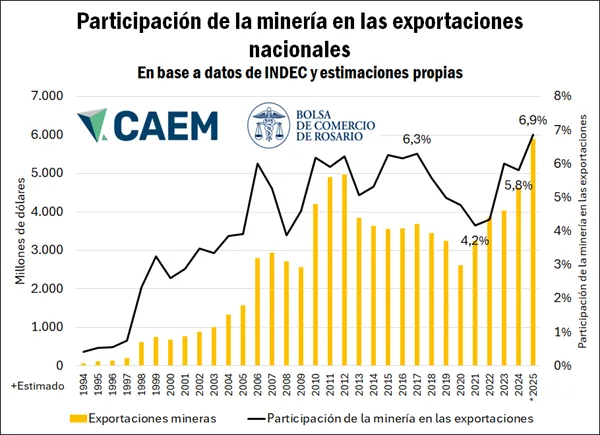

Actualidad - Nacionales07/01/2026Con el cobre por encima de los u$s6 la libra, los proyectos mineros argentinos mejoran su rentabilidad, reescriben factibilidades y potencian el impacto del RIGI en inversiones, producción y exportaciones.

Minería Sustentable

Actualidad - Nacionales07/01/2026La Justicia de Mendoza rechazó todas las cautelares contra la DIA de PSJ Cobre Mendocino y ratificó la validez legal del proyecto aprobado por ley provincial.