Sobrecarga de cobre chino desinfla el mercado

ANDY HOME

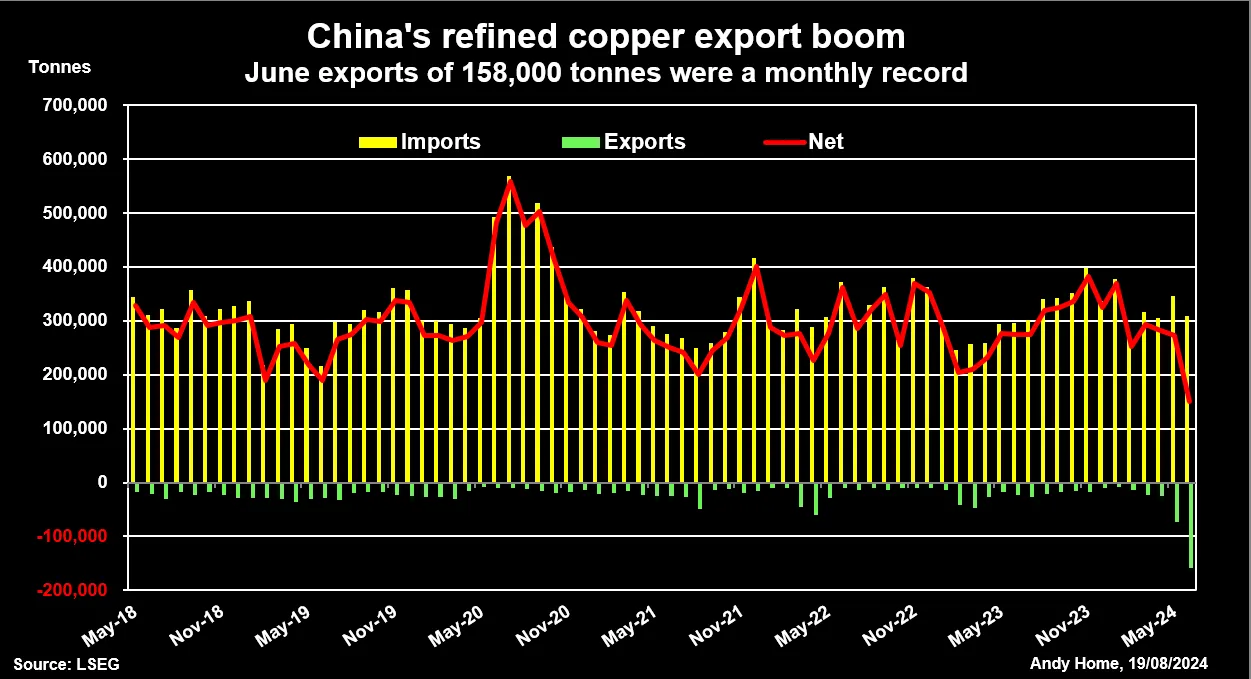

El mayor comprador de cobre del mundo exportó en junio una cifra sin precedentes de 158.000 toneladas métricas de metal refinado. Las exportaciones del primer semestre, de 302.000 toneladas, ya eran más altas que las de cualquier año calendario completo desde 2019.

Esta ruptura de los patrones comerciales normales ha perforado una narrativa alcista de oferta limitada y recuperación cíclica de la demanda.

Los débiles índices de gerentes de compras chinos muestran que la actividad en el sector manufacturero del país se hundió a un mínimo de cinco meses en julio, lo que refuerza el sombrío mensaje del Doctor Copper.

Pero la debilidad de la demanda es sólo una parte de la historia. El rápido aumento de la producción interna y una avalancha de importaciones africanas han saturado el mercado local. Y luego una feroz presión sobre la CME. El contrato de mayo abrió una ventana de arbitraje de exportación igualmente inusual para que ese exceso fluyera.

DEMASIADO COBRE

China produjo 5,9 millones de toneladas de cobre refinado en el primer semestre del año, según el proveedor de datos local Shanghai Metal Market. Eso representó un crecimiento interanual del 6,5%, equivalente a 359.100 toneladas adicionales.

La sólida tasa de crecimiento contradice las expectativas de que la producción interna caería después de que las fundiciones del país se comprometieran en marzo a reducir la producción debido a la escasez de suministro de materias primas.

Es cierto que muchas fundiciones han tenido que suspender sus operaciones por mantenimiento en los últimos meses, pero el impacto acumulativo ha sido simplemente una moderación del acelerado ritmo de expansión. El aumento de la producción de fundición ha coincidido con un período de elevadas importaciones de cobre refinado.

Aunque el aumento de las exportaciones ha reducido significativamente la demanda neta de China en el mercado internacional, las importaciones del país se han mantenido fuertes. El volumen aumentó un 16% interanual hasta 1,9 millones de toneladas en los primeros seis meses de 2024.

China también importó significativamente más chatarra de cobre, cuyo volumen aumentó un 18% interanual hasta 1,2 millones de toneladas entre enero y junio. La demanda china tendría que haber sido extremadamente fuerte para absorber la combinación simultánea de mayor oferta interna y mayor oferta importada. Claramente, no fue lo suficientemente fuerte.

EL ASCENSO DEL CONGO

El principal impulsor de las mayores importaciones de metales de China ha sido la República Democrática del Congo (RDC). El año pasado, el país superó a Perú como segundo mayor productor de cobre del mundo y envió más metal a China que el principal productor, Chile.

Los flujos comerciales entre los dos países siguen acelerándose: las importaciones chinas aumentaron un 91% interanual hasta las 698.000 toneladas entre enero y junio.

La cifra de junio, de 150.000 toneladas, fue un nuevo récord mensual. Dado el papel dominante de China en el sector minero de cobre y cobalto de la República Democrática del Congo, los flujos comerciales entre ambos países no son sorprendentes.

Sin embargo, también es cierto que no existe otro mercado equivalente para el cobre congoleño, incluidas las tres grandes bolsas del mundo.

La Bolsa de Metales de Londres (LME) actualmente sólo tiene una marca congoleña en su lista de buenos suministros: "SCM", producida por La Sino-Congolaise Des Mines con una capacidad anual de 82.400 toneladas. El cobre de la República Democrática del Congo no se puede entregar en contratos de la CME ni de la Bolsa de Futuros de Shanghai (ShFE).

Como la demanda china no es lo suficientemente fuerte como para absorber el aumento de las importaciones, el metal congoleño ha inundado el mercado interno, haciendo bajar tanto las primas como los precios en detrimento de las fundiciones locales.

(NO) BUENA ENTREGA

La limitada lista de marcas de cobre con buenos resultados de CME es una de las razones por las que el contrato estadounidense se vio tan afectado en el segundo trimestre.

Las existencias cayeron a sólo 8.117 toneladas a principios de julio, ya que los vendedores en corto encontraron que su capacidad de entrega física se limitaba en gran medida a marcas estadounidenses, canadienses o latinoamericanas. Desde entonces el inventario se ha recuperado hasta alcanzar las 23.620 toneladas, pero ha sido un proceso dolorosamente lento.

Cuando la crisis llegó a su punto más agudo en mayo, el cobre de la CME se cotizaba a una prima de US$ 1.100 por tonelada con respecto al cobre de la LME. Ambos precios se cotizaban a precios mucho más altos que los del mercado de Shanghái, que estaba bien abastecido. El resultado neto fue una rara ventana de exportación para que los productores chinos enviaran su excedente de metal.

En junio, China envió 16.000 toneladas de cobre refinado a Estados Unidos, un fenómeno extremadamente inusual. Pero el metal no puede entregarse contra posiciones cortas en CME, ya que la bolsa no tiene marcas chinas en su lista de buenas entregas.

Sin embargo, el metal chino puede entregarse a la LME, que actualmente acepta 22 marcas chinas de cobre. La mayor parte de lo que China ha exportado se ha dirigido a Corea del Sur y Taiwán, ambos destinos de buenos suministros de la LME.

En febrero, las existencias de cobre chino en la LME eran de apenas 400 toneladas, cifra que se disparó hasta 121.700 toneladas a fines de junio, y el metal chino representaba casi el 54% del inventario total registrado.

Si hubiera un arbitraje físico fluido entre el CME, el LME y la ShFE, China podría haber enviado directamente al CME o desviado el exceso de cobre congoleño a Estados Unidos.

La realidad ha sido una tortuosa conciliación de los desequilibrios regionales. El superávit chino se está trasladando a Occidente, pero en gran medida a través de los depósitos de la Bolsa de Metales de Londres en Asia.

La LME al menos está surgiendo como un mercado potencial de último recurso para el cobre congoleño. Recibió sus primeras 500 toneladas de metal de marca "SCM" en junio. Otros productores congoleños, incluida la CMOC de China, están tratando de cotizar en bolsa, abre una nueva pestañasus marcas.

La lista de buenos envíos del CME, por el contrario, representa una proporción cada vez menor de la producción mundial.

Los analistas de BNP Paribas calculan que el volumen de cobre entregable se ha reducido de siete millones de toneladas en 2010 a alrededor de cuatro millones.

El CME tiene la desventaja de operar únicamente en puntos de entrega de mercancías nacionales, lo que lo deja expuesto a la política comercial más amplia de Estados Unidos contra China, Rusia y otros países considerados problemáticos. Pero aunque las opciones de entrega física siguen siendo limitadas, no es inconcebible que se repita la restricción de mayo.

ILUSIÓN ÓPTICA

Interpretar las exportaciones chinas de cobre como una simple señal de una demanda débil permite pasar por alto el impacto de la extraordinaria presión sobre el CME y la divergencia en las opciones de buena entrega en las tres bolsas.

La demanda china de cobre puede ser más lenta de lo esperado, pero no se ha desplomado. La firma de investigación estatal Antaike prevé un crecimiento del 2,5% en el consumo este año.

Mientras tanto, el auge de las exportaciones chinas parece estar disminuyendo: los envíos al exterior cayeron a 70.000 toneladas en julio. Las existencias de ShFE han estado cayendo desde principios de julio y, con 262.206 toneladas, ahora están 75.000 toneladas por debajo del pico de junio.

La prima de importación de Yangshan, que cayó en territorio negativo en mayo, ha aumentado a US$ 53 por tonelada. Es posible que no pase mucho tiempo antes de que parte de lo que China ha exportado cambie de rumbo y regrese a casa.

Fuente: REUTERS/MINING PRESS