Ocho tendencias en el mercado del reciclaje de baterías

+El exceso de oferta de metales para baterías ha hecho bajar los precios

+Los débiles precios de los metales están provocando una caída de las cuentas por pagar en masa negra y de los precios inferidos

+La menor demanda de metales está provocando menores tasas de utilización del reciclaje

+La refinación por debajo de la capacidad crecerá a medida que llegue al mercado una afluencia de masa negra al final de su vida útil (EoL).

+Se espera que las cuentas por pagar en masa negra caigan hasta 2026 antes de una fuerte recuperación

+Los precios inferidos de la masa negra aumentarán en los próximos 10 años

+Las asociaciones estratégicas son cada vez más importantes en los mercados de reciclaje de EE.UU. y Europa.

+Ciertas ventajas distinguirán qué empresas sobrevivirán a estos vientos en contra del mercado.

1. El exceso de oferta de metales para baterías ha hecho bajar los precios de los metales

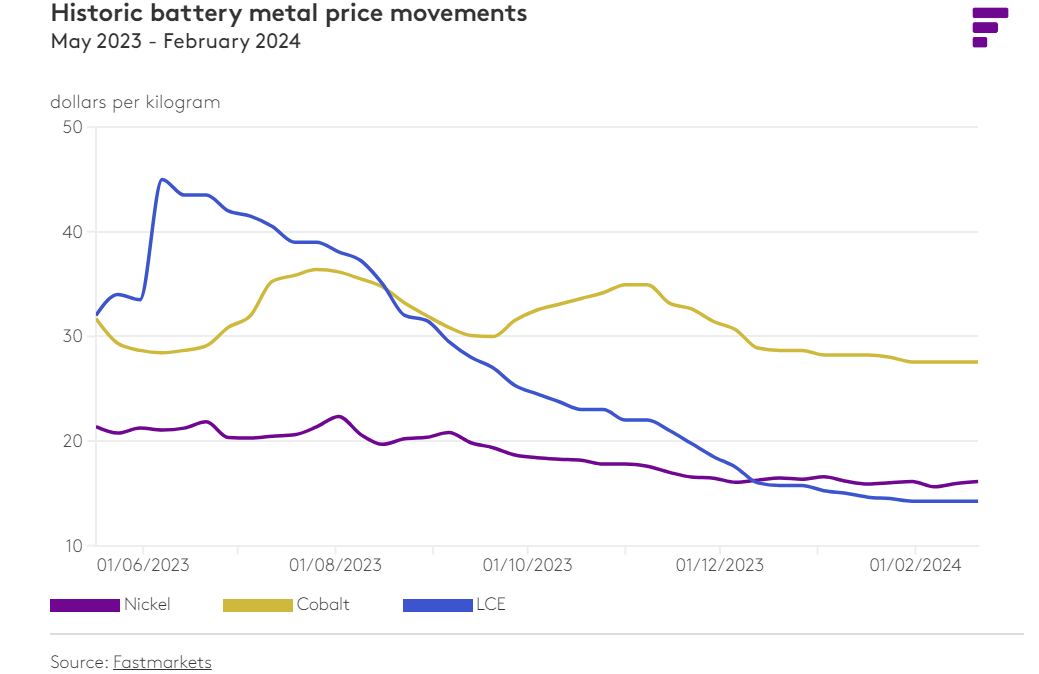

Los altos precios de los metales para baterías en 2022 incentivaron la entrada en funcionamiento de un suministro adicional de metales. Sin embargo, esta afluencia de oferta adicional de litio , níquel y cobalto inundó el mercado provocando la caída de los precios.

A pesar de que se trata de una historia del lado de la oferta, hemos ajustado nuestro pronóstico de demanda de baterías a la baja entre un 4% y un 7% debido a unas perspectivas económicas más débiles y unas ventas de vehículos eléctricos (EV) inferiores a las esperadas. Sin embargo, en general, todavía esperamos que la transición energética genere un fuerte crecimiento de la demanda de baterías y de sus metales clave, lo que debería eclipsar en gran medida cualquier problema macroeconómico.

2. Los débiles precios de los metales han provocado una caída de las cuentas por pagar en masa negra y de los precios inferidos.

Desde el 19 de septiembre de 2023 hasta el 20 de febrero de 2024, el equivalente de carbonato de litio (LCE) de grado de batería al contado de Fastmarkets cif CJK cayó un 47%, el efectivo oficial de níquel de la LME cayó un 17% y el cobalto de Fastmarkets en whs Rotterdam cayó un 8% . Las cuentas por pagar de níquel negro y cobalto de NCM, NCA cif de Corea del Sur tuvieron una tendencia a la baja después de alcanzar un máximo en julio de 2023 del 81,5%. En 2024, las cuentas por pagar se han mantenido entre 65,5 y 68.

Los precios inferidos de masa negra para NCM, NCA cif Corea del Sur alcanzaron un máximo de 6.590 dólares por tonelada en agosto de 2023 antes de tener una tendencia constante a la baja con un mínimo de 2.088 dólares por tonelada el 14 de febrero de 2024.

3. La menor demanda de metales ha provocado menores tasas de utilización del reciclaje y menores márgenes de beneficio.

Incentivados por los altos precios de los metales de 2023, muchos nuevos participantes se unieron al mercado del reciclaje. Debido a los menores requisitos de inversión y a los plazos más cortos para obtener permisos, estamos viendo que las instalaciones de trituración entran en funcionamiento mucho más rápido que las de refinación, lo que genera un exceso de capacidad de trituración, particularmente en Europa y Estados Unidos.

Fastmarkets está escuchando costes de CAEPX de 3 millones de libras esterlinas para las plantas de clasificación, descarga y desmantelamiento, 30 millones de libras esterlinas para las instalaciones de trituración y 300 millones de libras esterlinas para las instalaciones de refinación hidrometalúrgica. También escuchamos sobre plazos de 1 a 2 años para poner en línea una operación de trituración versus 5 a 10 años para que Hydromet esté en línea.

El exceso de capacidad de trituración ha generado una fuerte competencia por las baterías de desecho. Los precios de las baterías de desecho no se vieron tan afectados como los precios de la masa negra y las tarifas de entrada europeas han caído ligeramente. En lo que respecta al postratamiento, una afluencia de oferta de metales primarios y, por lo tanto, una menor demanda de metales significó que las refinerías tuvieran que competir con los productores de metales primarios para abastecer el mercado.

Algunas refinerías luchan por ir más allá del grado técnico al grado de batería y terminan teniendo que vender sus metales para baterías de grado técnico y hemos oído hablar de grado técnico con un descuento del 20 % respecto al grado de batería. Dado que los precios de la masa negra tienden a tener una tendencia de un mes por detrás de los precios de los metales, lo que significa que la producción de las refinerías estaba cayendo en valor antes de que se redujeran los costos de sus insumos. Todos estos problemas han llevado a que los márgenes de ganancias se reduzcan con informes de algunos proyectos que se ejecutan con pérdidas y bajas tasas de utilización de trituradoras y refinadoras (tan bajas como 20-30% para las trituradoras).

4. La capacidad insuficiente de refinación crecerá a medida que la afluencia de masa negra EoL llegue al mercado

Esperamos un crecimiento exponencial de la chatarra EoL y, para 2033, esperamos suficientes baterías de desecho (chatarra de producción y EoL) para poder cumplir con la capacidad de trituración.

Sin embargo, debido a que la afluencia de masa negra EoL está aumentando más rápido que las expansiones de proyectos de refinación anunciadas actualmente, esperamos que el mercado avance hacia una mayor capacidad insuficiente para la refinación en masa negra.

Los proyectos de refinación enfrentan desafíos de mayores gastos de capital, inversores nerviosos, desafíos para llegar a metales aptos para baterías, impurezas más complicadas como flúor y metales pesados, permisos y desafíos de eliminación de desechos.

5. Se espera que las cuentas por pagar en masa negra caigan hasta 2026 antes de una fuerte recuperación

Hemos visto una fuerte correlación entre el precio cif CJK (M-1) del carbonato de litio de grado de batería al contado de Fastmarkets del mes anterior y las cuentas por pagar actuales de NCM, NCA cif de cobalto y níquel de Corea del Sur. Esto se debe a que los contratos utilizarán la masa negra de hoy pagadera con el precio promedio del metal del mes pasado.

Esto significa que cuando nuestro precio LCE baje, un mes después bajará la masa negra a pagar. Pronosticamos una debilidad en el precio LCE hasta 2026 antes de tender a subir hasta 2034. En base a esto, esperamos que el NCM, NCA cif níquel y cobalto pagadero de Corea del Sur caigan hasta 2026 antes de una fuerte recuperación.

6. Los precios inferidos de la masa negra aumentarán en los próximos 10 años

Prevemos que el precio oficial en efectivo del níquel de la LME se mantendrá débil hasta 2019 y se mantendrá en niveles bajos antes de ver una fuerte recuperación hasta 2034.

La historia del cobalto es un poco diferente, con un fuerte crecimiento de los precios hasta 2034 debido a un creciente déficit de cobalto. Cuando combinamos nuestro pronóstico de masa negra pagable con nuestros pronósticos de precios de LCE, níquel y cobalto, esto nos da un pronóstico de precios inferidos de NCM, NCA cif Corea del Sur que aumentará significativamente hasta 2034. Comuníquese directamente con Fastmarkets para obtener más información sobre los valores de precios reales de nuestro precio. previsiones.

7. Las asociaciones estratégicas son cada vez más importantes en los mercados emergentes de reciclaje de Europa y Estados Unidos.

Las cadenas de valor de Estados Unidos y Europa están compuestas por un mayor número de empresas de menor tamaño, lo que hace que las asociaciones estratégicas sean cada vez más importantes. Estas asociaciones pueden proporcionar acceso a financiación, acceso a una nueva región o mercado y acceso a una red más amplia de la cadena de suministro.

Las empresas de pequeña escala buscan empresas más grandes para invertir y aprovechar su red para ayudarlas a mantenerse al día con sus pares y evitar que las expulsen del mercado. Las empresas no recicladoras están buscando dónde deberían intentar ingresar a la cadena de valor del reciclaje y cuándo es mejor hacerlo.

Las empresas asiáticas buscan empresas europeas de pequeña escala, especialmente aquellas que tengan permisos que puedan ayudarlas a entrar en el mercado europeo. Los inversores buscan empresas que tengan el mayor potencial de crecimiento. Es probable que estas asociaciones estratégicas evolucionen hacia una integración más vertical.

Hay mucha integración vertical en el mercado asiático, que está por delante entre 5 y 10 años, como CATL y BYD, mediante el cual la misma empresa en el mismo país puede reciclar una celda de desechos de producción para convertirla en una nueva celda.

En los EE. UU. podría haber un recolector de baterías de desecho, una empresa que clasifica, descarga y desmantela, una trituradora, una refinería que pasa al grado técnico, una refinería que pasa al grado de batería, un productor de pCAM o CAM y, eventualmente, el producto terminado. Probablemente vaya a Asia para convertirlo en una celda antes de terminarlo en un vehículo eléctrico en Asia o posiblemente regresar a una gigafábrica de EE. UU.

8. Ciertas ventajas distinguirán qué empresas sobrevivirán a estos vientos en contra del mercado.

Los mercados de metal para baterías y reciclaje tienen desafíos a corto plazo que enfrentar, pero a más largo plazo, el mercado parece encaminado a un fuerte crecimiento.

Recientemente, ha habido muchos nuevos participantes en el mercado del reciclaje, que parece estar abarrotado. Esperamos una fuerte competencia y, eventualmente, que el mercado se contraiga con un número menor de empresas más fuertes.

Fastmarkets ha identificado las siguientes como ventajas clave que esperamos que tengan las empresas que sobrevivirán a la crisis.

Acuerdos de compra para asegurar la materia prima y descargar la producción

El know-how para producir productos transformadores

Tecnología competitiva con mayores tasas de recuperación de metales.

Capacidad para obtener permisos y superar desafíos y retrasos regulatorios

Asociaciones estratégicamente beneficiosas

Acceso a financiación para sobrevivir a los vientos en contra a corto plazo

Fuente: ENERNEWS/MINING PRESS